Rasio Leverage- Dalam sebuah usaha yang meliputi segala skala, tentunya memiliki sejumlah aset yang berguna untuk operasional ataupun menjalankan usahanya.

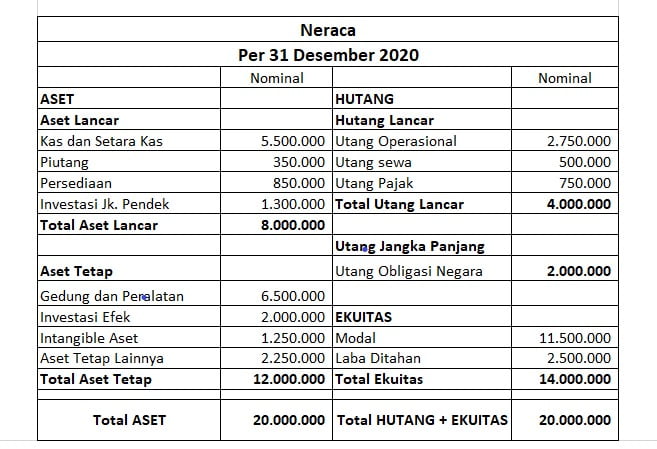

Kemungkinan aset yang dimiliki meliputi aset lancar berupa uang kas, uang dalam tabungan/giro bank, piutang jangka pendek, surat berharga serta aset tetap yang umumnya berupa kendaraan bermotor ataupun mesin yang digunakan dalam operasi bisnis

Table of Contents

Bagi seorang pengusaha, memiliki begitu banyak aset belum tentu menjadi jaminan bahwa bisnis yang dijalankan sedang dalam track yang benar, karena masih ada faktor lain yang harus dihitung dan dipertimbangkan.

Jumlah hutang yang dimiliki harus jadi perhitungan sendiri. Jika ternyata hutang yang dimiliki melebihi daripada aset, tentu kondisi ini berbahaya bagi sebuah bisnis, yang sewaktu-waktu bisa collapse untuk menutup utang.

Dalam beberapa fondasi keuangan ada beberapa rasio, salah satunya adalah rasio leverage.

Pengertian Rasio Leverage

Laman Otoritas Jasa Keuangan (OJK) menjelaskan rasio leverage adalah penjumlahan dari eksposur aset dalam laporan posisi keuangan (neraca).

Artinya bahwa rasio keuangan yang kegunaannya untuk mengukur suatu kemampuan perusahaan dalam memenuhi/membayar utang jangka panjang. Dalam akuntansi, yang termasuk sebagai utang jangka panjang adalah utang yang jatuh temponya lebih dari satu tahun.

Sehingga secara sederhana dapat dijadikan patokan untuk memaksimalkan dana utang/pinjaman yang bisa dibelikan untuk aset baru agar tujuannya dapat mendapatkan keuntungan atau Return On Investment (ROI).

Misalnya dalam usaha toko roti, dana pinjaman/utang dari pihak bank bisa digunakan untuk membeli alat-alat mesin roti yang baru dengan kapasitas yang besar sehingga bisa memproduksi roti lebih banyak dan lebih bervariasi.

Manfaat Leverage

Kebalikan dari leverage adalah ekuitas/modal. Jika memperbesar modal, penggunaan leverage bisa dikurangi begitu juga sebaliknya.

Ada risiko yang harus dihadapi jika penggunaan terlalu besar yaitu akan berbahaya bagi kesehatan keuangan karena dana pinjaman tentunya ada kewajiban untuk mengembalikan pokok pinjaman beserta bunganya.

Leverage bisa menjadi positif ketika perusahaan benar-benar bisa menghasilkan laba yang lebih besar dari pinjaman tersebut, dengan begitu akan menggerus profitabilitas. Dalam hal ini maka rasio leverage berguna dalam perhitungan usaha bagi pihak internal.

Bagi pihak eksternal, rasio leverage dapat digunakan sebagai evaluasi penilaian kinerja tentang kemampuan dalam menghasilkan laba yang disandingkan dengan utang jangka panjang dan jangka pendeknya.

Bagi investor rasio ini jadi salah satu pertimbangan dalam melakukan investasi ke sebuah perusahaan, karena tentu saja berisiko besar berinvestasi ke sebuah entitas yang memiliki kondisi keuangan yang tidak sehat.

Begitu juga bagi lembaga keuangan (kreditur) bisa menjadi bahan pertimbangan akan memberikan pinjaman dana atau tidak.

Tipe-Tipe Rasio Leverage dan Perhitungannya

Dikutip dari beberapa sumber, ada beberapa jenis rasio leverage yang berguna untuk menghitung kemampuan aset dalam membayar hutang, sebagai berikut:

1. Debt-to-Assets-Ratio (DAR)

Rasio ini untuk mengukur kemampuan sebuah perusahaan dalam mebiayai asetnya yang berasal dari utang.

Rumusnya:

Hasilnya:

6.000.000/20.000.000= 0,3

Artinya Rp 0,3 dari setiap rupiah aset menjadi jaminan hutang.

2. Debt-to-Equity-Ratio (DER)

Rasio ini digunakan untuk menghitung pembiayaan set dan operasional perusahaan secara proporsional antara utang dan ekuitas.

Rumusnya:

Hasilnya:

(6.000.000/14.000.000) x 100 % = 42,86 %

Artinya 42,86 % dari modal adalah merupakan utang.

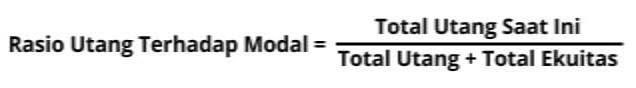

3. Debt-to-capital-ratio

Rasio ini berguna untuk menilai dan mengevaluasi keuangan atau struktur modal dalam pembiayaan operasional perusahaan.

Rumusnya:

Hasilnya:

6.000.000/(6.000.000+14.000.000) = 0,3

Artinya setiap rupiah hutang merupakan 30 % dari passiva.

4. Debt-to-EBITDA-ratio

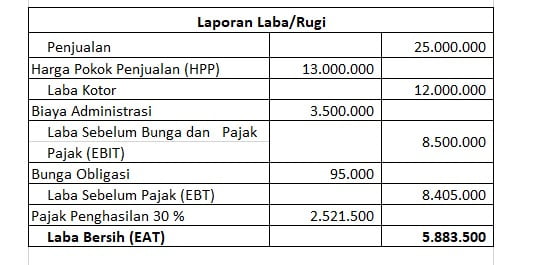

EBITDA artinya Earning Before Taxes, Depreciation and Amoztization atau bisa diartikan sebagai laba kotor. Rasio ini digunakan untuk menghitung kemampuan membayar hutang, dan juga memperhitungkan adanya kemungkinan gagal bayar. Semakin tinggi maka semakin besar gagal bayarnya.

Rumusnya:

Hasilnya:

6.000.000/12.000.000 = 0,5 atau 50 %

Artinya 50 % total hutang ditanggung oleh laba kotor.

Dari beberapa perhitungan sederhana tersebut, Anda bisa membuat perincian sendiri jika memiliki usaha yang mempertimbangkan untuk mengambil dana pinjaman untuk membiayai aset.

Apapun pilihan yang dijatuhkan, pastikan bahwa kemampuan bisnis kamu cukup memadai untuk membiayainya, agar kelangsungan usaha tetap terjaga.